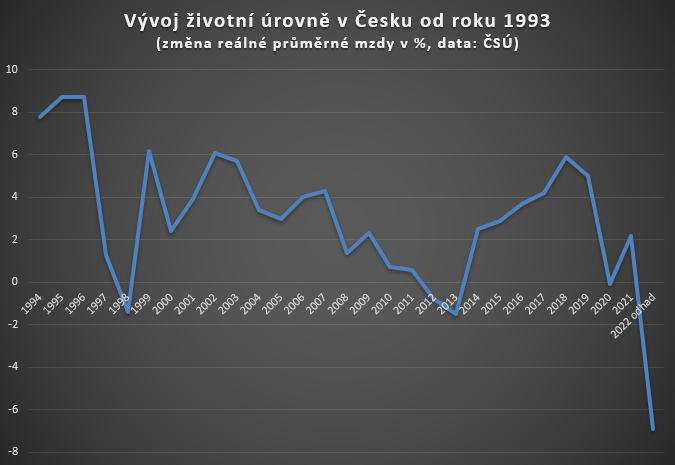

V Česku už začal historicky největší pokles životní úrovně, jaký republika ve své historii od roku 1993 pamatuje. Rapidní inflace při poměrně slabém růstu mezd letos způsobí suverénně největší pokles životní úrovně od roku 1993.

Inflace v letošním roce vykáže podle našeho předpokladu průměrnou úroveň 13,4 procenta. Tento odhad je však zatížen značnou mírou nejistoty, neboť inflace se bude odvíjet od dalšího vývoje války na Ukrajině, souvisejících sankcí i ruských odvetných opatření.

Mzdy v letošním roce stoupnou v ČR v průměru nominálně o 6,5 procenta, jak vyplývá z březnového šetření České národní banky mezi tuzemskými i zahraničními analytiky, kteří vývoj na českém trhu práce sledují. Pokud od tohoto růstu mezd odečteme očekávanou hodnotu inflace, oněch 13,4 procenta, dostáváme údaj vyjadřující letošní reálnou změnu průměrné mzdy, tedy minus 6,9 procenta.

Takto výrazně reálná průměrná mzda v historii ČR nikdy neklesla. Dosud klesala jen v letech 1998 (o 1,4 procenta), 2012 (o 0,8 procenta), 2013 (o 1,5 procenta) a v pandemickém roce 2020 (o 0,1 procenta). Ve všech ostatních letech od roku 1993 reálná průměrná mzda rostla. Její růst znamená růst kupní síly průměrně vydělávajícího Čecha, tedy i vzestup jeho životní úrovně. Pokles naopak značí sestup životní úrovně.

Letos tedy životní úroveň průměrně vydělávajícího Čecha spadne – a už padat začala – suverénně nejvýrazněji v celé historii ČR (viz graf níže).

Pádu životní úrovně se letos mohou vyhnout spíše jen bohatší z Čechů, kterým zbydou peníze k investování. Inflace totiž bude rekordně ujídat nejen z mezd, ale také z úspor. Aby se člověk tedy vyhnul propadu životní úrovně, musí si u zaměstnavatele vyjednat vysoce nadstandardní, alespoň 13,5procentní nárůst mzdy. Zároveň by měl drtivou většinu svých úspor investovat tak, aby dosáhl opět minimálně zhruba 13,5procentního zhodnocení.

Investování je ovšem vždy riskantní. Na rozdíl od spoření. Spoření letos bude vynášet přinejlepším tři až čtyři procenta. Kdo spoří tak, že loni pořídil protiinflační spořící dluhopisy české vlády, zůstane víceméně na svém. Tyto dluhopisy, které už však letos pořídit nelze, by za tento rok měly přinést zhodnocení kolem třinácti procent. Jinak je však třeba investovat.

A do čeho investovat? Jeden příklad za všechny. Akcie největšího německého zbrojaře, firmy Rheinmetall, letos v důsledku války na Ukrajině a souvisejícího plánu německé vlády razantně navýšit výdaje na obranu a bezpečnost vyskočily o 132 procent (viz graf níže). Podle některých z analytiků, kteří tyto akcie sledují, mají před sebou pro příštích dvanáct měsíců další zhruba třetinový růst.

Lukáš Kovanda, Ph.D., je český ekonom a autor ekonomické literatury. Působí jako hlavní ekonom Trinity Bank. Analyzuje a komentuje makroekonomická témata, investice i nové fenomény typu sdílené ekonomiky, kryptoměn či fintechu. Přednáší na Národohospodářské fakultě Vysoké školy ekonomické v Praze.

Je členem vědeckého grémia České bankovní asociace.