Česká národní banka ukončuje intervenci za silnější korunu, ta v reakci oslabuje

Bankovní rada České národní banky na svém dnešním zasedání v souladu s očekáváním ponechala základní úrokovou sazbu na stávající úrovni sedmi procent.... více

Budou dražší hypotéky či firemní úvěry. Na včerejší rozhodnutí ČNB o zvýšení povinných rezerv totiž zatím bankovní tituly pražské burzy nereagují nijak jednoznačně

Bankovní tituly pražské burzy zatím výrazněji nereagují na včerejší rozhodnutí České národní banky zvýšit povinné minimální rezervy. Jejich nová sazba bude od 2. ledna příštího roku na úrovni čtyř procent, namísto stávajících dvou.

Loni v říjnu přitom ČNB zrušila úročení povinných rezerv. Pokud nyní tedy po bankách bude požadovat, aby u ní držely dvojnásobné rezervy, jež nejsou úročeny, připravuje banky o část úrokového výnosu. Naopak se ale zlepší hospodářská situace samotné centrální banky, neboť ta ušetří na části svých úrokových plateb. Nebude muset vyplácet bankám tolik na úrocích, neboť se zdvojnásobuje hranice, od které teprve se tyto platby uskutečňují.

Guvernér ČNB Aleš Michl připomíná, že současná bankovní rada roku 2022 „zdědila nejvyšší kumulativní ztrátu banky v historii: 487 miliard.“ I přes loňský zisk centrální banky ve výši zhruba 55 miliard korun je zřejmé, že, jak dodává, se ztráta „bude umořovat nadále, půjde o dlouhodobý proces.“

Loni přitom úrokové platby ČNB finančním institucím meziročně vzrostly o 28 miliard korun na historicky rekordních 187 miliard korun. Pokles základní úrokové sazby ČNB, který od té doby nastal, stejně jako zmíněné loňské zrušení úročení povinných minimálních rezerv a nyní tedy i jejich chystané navýšení zásadně přispějí k postupnému snižování zmíněné historicky rekordní ztráty ČNB, čítající bezmála půl bilionu korun.

Nutno ovšem říci, že ztráta ČNB má do značné míry jen účetní charakter. Hospodaření centrální banky je striktně odděleno od hospodaření veřejných rozpočtů České republiky. Pouze při umoření veškerých ztrát a trvalejším dosahování výrazného zisku by jeho část ČNB převáděla do státního rozpočtu. Ztráta ČNB ovšem veřejnými rozpočty sanována není. I mezinárodní investoři a ratingové agentury ji vnímají jako často nutný důsledek provádění měnové politiky nebo třeba i prostého posilování české měny (které snižuje korunovou hodnotu držených devizových rezerv) a zajišťování zákonného mandátu ČNB péče o cenovou stabilitu, který sám o sobě nemá nepříznivý vliv na veřejné rozpočty nebo ekonomiku ČR jako takovou.

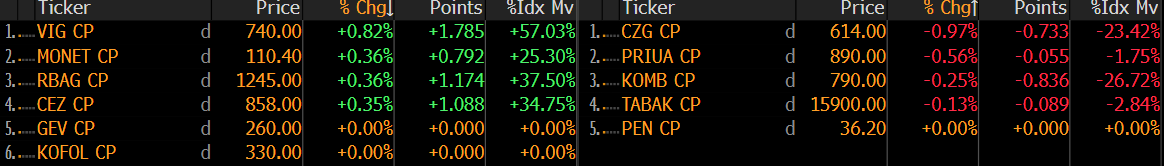

Z bankovních titulů pražské burzy dnes roste jak Moneta, tak Erste (viz tabulka níže), naopak klesají akcie Komerční banky. Žádný jednoznačný vliv rozhodnutí ČNB o navýšení rezerv tedy vysledovat nelze. Investoři zřejmě předpokládají, že banky se o ušlý zmíněný úrokový výnos „podělí“ se svými klienty. Například o něco dražšími firemními či spotřebitelskými úvěry, či pomalejším snižování úrokových sazeb na hypotékách. Ztrátu ČNB tak centrální bance pomůže splácet celá republika.

Bankovní rada České národní banky na svém dnešním zasedání v souladu s očekáváním ponechala základní úrokovou sazbu na stávající úrovni sedmi procent.... více

Česká národní banka nadále rozšiřuje své rezervy ve zlatě. Koncem letošního března měla v sejfech 13,5 tuny žlutého kovu. To je... více

Za mimořádně vysokou inflaci v Česku může i chybná měnová politika České národní banky. Přelomově to připouští guvernér ČNB Aleš Michl.... více

Lukáš Kovanda, Ph.D., je český ekonom a autor ekonomické literatury. Působí jako hlavní ekonom Trinity Bank. Analyzuje a komentuje makroekonomická témata, investice i nové fenomény typu sdílené ekonomiky, kryptoměn či fintechu. Přednáší na Národohospodářské fakultě Vysoké školy ekonomické v Praze.

Je členem vědeckého grémia České bankovní asociace.